Das Jahr neigt sich dem Ende zu und auch in diesem Jahr fällt Silvester erstaunlicherweise wieder auf den 31. Dezember. Somit ist es Zeit für ein letztes Status-Update und meinen persönlichen Jahresabschluss für 2018.

Gesamtportfolio

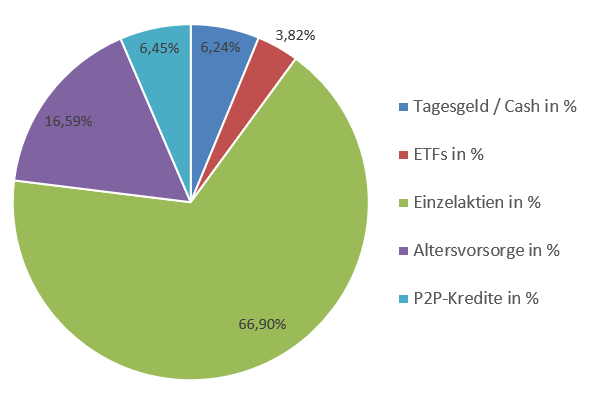

Der erste Teil zeigt wie immer eine Übersicht der Veränderungen und die Aufteilung meines Gesamtportfolios sowie die zugehörigen Änderungen zum letzten Status-Update in Q3/2018.

Da der größte Anteil meines Portfolios in Aktien oder ETFs angelegt ist, war die Entwicklung der letzten drei Monate alles andere als rosig. Der Aktienmarkt verzeichnete hohe Abschläge, die sich auch auf mein Portfolio auswirkten. Aus diesem Grund hat sich auch innerhalb des Gesamtportfolios eine signifikante prozentuale Umverteilung der Anlageklassen ergeben. Trotz der Verluste in den letzten Wochen kann ich noch gut und entspannt schlafen, da meine Investments an der Börse langfristiger Natur sind.

Unterm Strich ergab sich im vierten Quartal im Gesamtportfolio ein Minus in Höhe von -15,01% (-4,97% im Oktober, -2,74% im November und -8,05% im Dezember).

Auf das gesamte Jahr 2018 gesehen konnte ich mein Gesamtvermögen um 11,73% steigern und bin trotz negativem Jahresendspurt damit erst einmal zufrieden.

Gesamtportfolio Q4 2018

Wenn du mehr über die Aufteilung meines Gesamtportfolios erfahren möchtest, hör dir doch einfach die Folge 0 des Investor Stories Podcast an. Dort habe ich einiges darüber erzählt.

ETFs

Zu meinen ETF-Anlagen gibt es nicht viel zu berichten, da diese voll automatisiert über monatliche Sparpläne laufen. Aufgrund des negativen Ausklangs an der Börse fällt die Jahresrendite (XIRR) meiner drei ETF-Sparpläne für 2018 entsprechend schlecht aus:

- MSCI World ETF: -6,71%

- Emerging Markets ETF: -13,42%

- S&P 500 Small Caps ETF: -7,70%

Wer diese Zahlen sieht und deshalb direkt das Handtuch wirft, macht aus meiner Sicht einen gewaltigen Fehler. Ich bin vom langfristigen Trend an der Börse absolut überzeugt und werde in alle drei ETFs weiter voll automatisiert investieren. Denn eins ist sicher: Gelassenheit und ein langer Atem zahlen sich bei Aktien-Investments immer aus. Einen Vorteil hatte das Ganze: im letzten Quartal konnte ich günstig einkaufen und habe vergleichsweise viele ETF-Anteile für meine monatlichen Sparplanraten erhalten.

Aktien

Wie im Bereich ETFs bereits beschrieben, war das letzte Quartal für Aktien-Investoren, die wie ich auf eine Buy-and-Hold Strategie setzen, nicht ideal. Trotzdem sehe ich das Ganze sehr entspannt und genieße stattdessen lieber die Zeit mit meiner Familie und gehe anderen Dingen nach, als mir über Korrekturen an der Börse den Kopf zu zerbrechen. Wer Schwankungen dieser Art nicht aushält, für den sind Aktien definitiv die falsche Anlageklasse.

Aber kommen wir zu den Zahlen für den Bereich Aktien bzw. Wertpapiere allgemein. Unterm Strich konnte ich für mein gesamtes Wertpapierdepot eine positive Jahresperformance (XIRR) in Höhe von +2,61% einfahren. Aufgrund der hohen Abschläge der letzten Wochen bin ich mit der Gesamtentwicklung absolut zufrieden.

Anbei meine Rendite-Tops und -Flops nach XIRR-Berechnung aus meinem Depot für das Jahr 2018:

Tops

- Wirecard +42,92%

- Deutsche Wohnen +12,02%

- Berkshire Hathaway +8,90%

Flops

- Zalando -49,13%

- Freenet -41,14%

- United Internet -33,63%

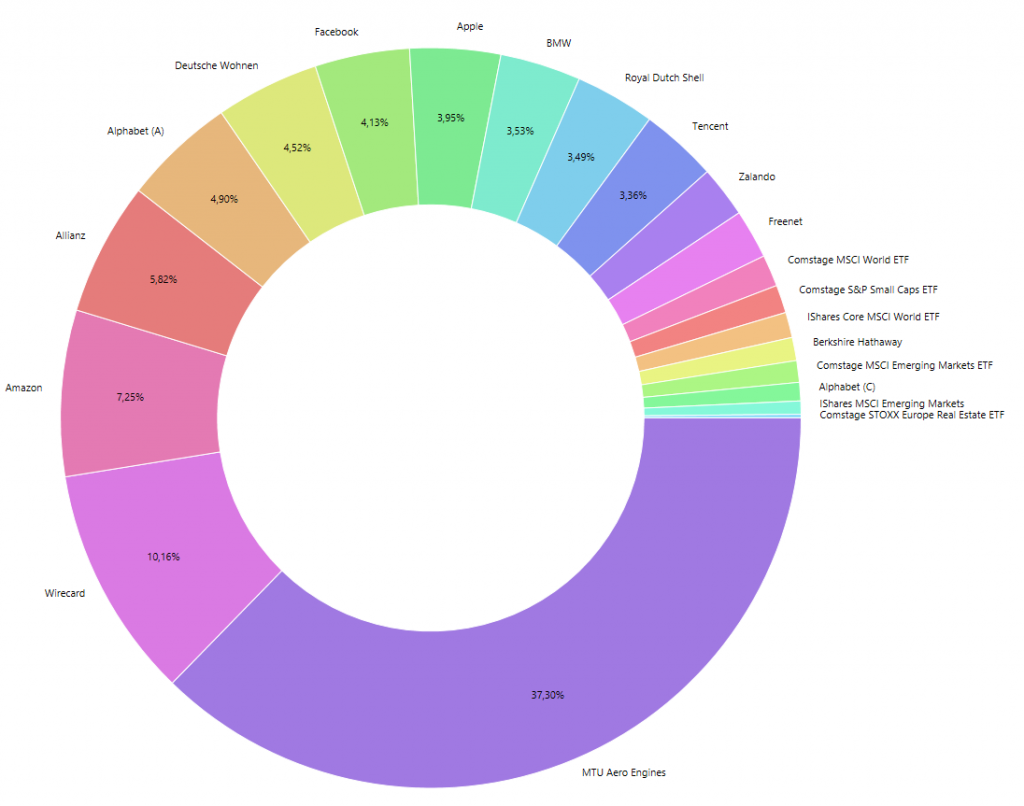

Um dir als Jahresausklang einen detaillierten Einblick in mein Depot zu geben, findest du hier eine komplette Übersicht aller enthaltenen Werte inklusive ETFs:

Aktien-Portfolio Q4 2018

Vielleicht fragst du dich, warum über ein Drittel des gesamten Depots auf MTU-Aktien fällt. Hierbei handelt es sich um Aktien meines Arbeitgebers und ich bin von diesem, dem dahinterstehenden Management und der langfristigen Strategie völlig überzeugt. Ich könnte zwar einen Großteil der Aktien ohne Nachteile jederzeit verkaufen, jedoch sehe ich hierfür absolut keinen Bedarf. Grundsätzlich bin ich ein großer Verfechter von Diversifikation, aber an dieser Stelle mache ich eine Ausnahme und setze viel auf eine Karte. Genau diese Überzeugung wurde in den letzten Jahren sehr stark mit hohen Kursgewinnen sowie einer ordentlichen Dividende belohnt.

P2P-Kredite

Im Bereich P2P-Kredite hat sich wegen der hohen Abschläge an der Börse eine ordentliche Umverteilung im Gesamtportfolio ergeben. Der Anteil an P2P-Krediten macht nun in Summe 6,27% meines Gesamtportfolios aus. Dies ist eigentlich deutlich über meiner festgelegten Grenze in Höhe von maximal 5%. Da ich jedoch sehr stark davon ausgehe, dass sich die Börse in den nächsten Monaten wieder deutlich erholen wird und weitere Anlageklassen in mein Portfolio aufgenommen werden, führe ich hier keine Umverteilung oder Entnahme aus dem P2P-Portfolio durch.

Kommen wir nun zu den Zahlen für 2018 bei der Anlageklasse P2P-Kredite. Die durchschnittliche XIRR-Rendite, über alle Plattformen hinweg, liegt bei 10,94% und damit über meiner Zielrendite von 10%.

[su_box title=“Videokurs P2P-Kredite für Einsteiger“ style=“default“ box_color=“#333333″ title_color=“#FFFFFF“ radius=“3″ class=““]

Möchtest auch du in P2P-Kredite investieren und stehst noch am Anfang? Ich gebe dir eine Schritt-für-Schritt-Anleitung an die Hand und zeige dir, wie du ohne großen Aufwand und in 6 einfachen Schritten zu deinem ersten P2P-Investment kommst.

Zum Videokurs P2P-Kredite für Einsteiger

[/su_box]

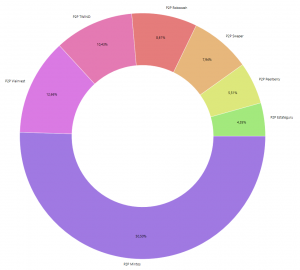

Anbei findest du die Aufteilung meines gesamten P2P-Portfolios mit Stand 31.12.2018:

P2P-Portfolio Q4 2018

Mintos

Mintos ist und bleibt mein absoluter Liebling unter den P2P-Plattformen und damit für mich der absolute Fels in der Brandung. In meinem letzten Blog-Artikel habe ich dir 9 Gründe aufgelistet, warum Mintos für mich sogar die beste P2P-Plattform ist. Aus den genannten Gründen macht nicht umsonst Mintos über 50% meines P2P-Portfolios aus.

Meine aktuelle Durchschnittsrendite (XIRR) für 2018 beträgt bei Mintos derzeit 11,26%.

Überzeuge dich selbst, investiere bei Mintos und erhalte über folgenden Link einen zusätzlichen Bonus in Höhe von 1% in den ersten 90 Tagen auf deine Investments: bei Mintos anmelden *.

Peerberry

Die noch junge Plattform Peerberry überzeugt durch eine sehr übersichtliche Oberfläche und schnelle Re-Investition von verfügbarem Kapital. Frei gewordenes Geld von anderen Plattformen (Estateguru und DoFinance) habe ich komplett auf Peerberry umgeschichtet, so dass die Plattform mittlerweile 5,51% meines gesamten P2P-Portfolios ausmacht. Weitere Investitionen bzw. Umschichtungen von anderen P2P-Marktplätzen werden definitiv folgen.

Da ich erst seit ca. 5 Monaten bei Peerberry investiere, ist auch die zugehörige XIRR-Performance von derzeit 8,77% noch nicht aussagekräftig. Spätestens mit dem nächsten Status-Update Ende Q1/2019 werden die Performance-Zahlen definitiv eine andere Sprache sprechen und voraussichtlich gegen 11% gehen.

Sei also gespannt und teste Peerberry selbst aus. Hier kannst du dich direkt anmelden und erste Investments tätigen: bei Peerberry anmelden *

TWINO

Die P2P-Plattform TWINO wird von vielen nicht wirklich gesehen. Für mich ist TWINO ein fester und vor allem stabiler Bestandteil meines P2P-Portfolios. Mit einer XIRR-Performance von 10,12% gehört sie zwar nicht zu den Top-Performern, ist aber trotzdem eine zuverlässige Anlaufstelle, um Geld investiert zu bekommen. Die Oberfläche ist ohne viel Schnickschnack aufgebaut und bietet mir als Investor alles, was ich auch benötige: eine übersichtliche Darstellung meiner Investitionen und eine Auto-Invest-Funktion.

Hier kannst auch du dich von TWINO überzeugen: bei TWINO anmelden

Viainvest

Trotz eingereichter Ansässigkeitsbescheinigung wurden deutschen Investoren bis dato Steuern bei polnischen Krediten abgezogen. Daher galten diese Kredite bei Viainvest lange als Ladenhüter, die keiner wollte. Endlich hat die Plattform die langersehnte Änderung durchgeführt und behält seit 1.12.2018 keine Steuern mehr ein. Solltest du deine Auto-Invest-Einstellungen noch nicht angepasst haben, empfehle ich, dies nachzuholen.

Meine XIRR-Performance für 2018 kann sich auch bei Viainvest sehen lassen und beträgt 10,47%.

Solltest du eine weitere Plattform in dein P2P-Portfolio aufnehmen wollen, kann ich Viainvest ruhigen Gewissens empfehlen. Hier kannst du direkt loslegen: bei Viainvest anmelden *

Swaper

Obwohl bei Swaper immer mal wieder freies Kapital darauf wartet, reinvestiert zu werden, kann sich die XIRR-Performance für 2018 in Höhe von 12,16% durchaus sehen lassen. Damit gehört Swaper zu meinen Top-Performern im P2P-Portfolio.

Im Schnitt sind 90-95% meines Kapitals auf der Plattform investiert. Mit dieser Rendite gibt es keinen Grund für Beanstandungen. Von weiteren Investitionen sehe ich jedoch vorerst ab und beobachte die Entwicklung der Plattform zunächst in den nächsten Monaten weiter.

DoFinance

DoFinance ist mit einem schönen Konzept und für Investoren ansehnlichen Renditen von bis zu 12% gestartet. Nach einer Startphase wurden die Renditen jedoch deutlich verringert und auf maximal 9% reduziert. Leider ist das unterhalb meiner Mindestrendite von 10%. Als Folge habe ich im Dezember mein komplettes Kapital von der Plattform abgezogen und auf andere P2P-Marktplätze umgeschichtet. Ich bin davon überzeugt, dass ich nicht der einzige bin, der DoFinance wegen dieser Änderung den Rücken kehrt. Im P2P-Universum gibt es genügend andere Plattformen, die weitaus höhere Renditen anbieten.

Unterm Strich finde ich diese Entwicklung sehr schade, da DoFinance * die Plattform in diesem Jahr mit der höchsten XIRR-Rendite ist. Mit 12,30% hat sich der P2P-Marktplatz im Jahr 2018 den ersten Platz auf dem P2P-Performance-Treppchen ergattert. Nichtsdestotrotz werde ich die Plattform weiter beobachten und sollten die Zinsen für Investoren wieder angehoben werden, kann ich mir gut vorstellen, dort wieder einzusteigen.

Estateguru

Zu guter Letzt bleibt noch meiner Favoriten: Estateguru. Die auf Immobiliendarlehen spezialisierte Plattform bietet langlaufende Darlehen mit durchschnittlichen Renditen von 12,25% an. Regelmäßig werden viele neue Investitionsmöglichkeiten bereitgestellt und das Design im Oktober zum 5. Geburtstag der Plattform überarbeitet.

Da ich jedoch spätestens ab Anfang 2019 selbst erste Immobilien kaufen werde, ist eine weitere Investition im Bereich Immobilien nicht zielführend. Daher habe ich mich entschieden, alle derzeitigen Investitionen auf Estateguru auslaufen zu lassen und nicht mehr zu reinvestieren. Erste Umschichtungen innerhalb meines P2P-Portfolios habe ich bereits vorgenommen. Meine XIRR-Jahresrendite bei Estateguru liegt aktuell bei 9,25%, was jedoch den vielen endfälligen Krediten mit längeren Laufzeiten geschuldet ist.

Für mich bleibt die Plattform trotzdem eine absolute Empfehlung. Estateguru ist im Großen und Ganzen eine wirklich tolle Möglichkeit, sein P2P-Portfolio, um Immobiliendarlehen mit guten Renditen zu erweitern. Melde dich über diesen Link an und erhalte einen Cashback-Bonus in Höhe von 0,5% auf deine Investments in den ersten 3 Monaten: bei Estateguru anmelden *.

Immobilien

Das Thema Immobilien hat mich schwer erwischt. Ich will in diesem Bereich auf jeden Fall Fuß fassen und zeitnah erste Investments tätigen. Dieses Jahr habe unfassbar großartige Menschen kennenlernen dürfen ich viele Netzwerkveranstaltungen besucht. Eine davon war der Immopreneur Kongress in Darmstadt, über welchen ich auch einen ausführlichen Erfahrungsbericht geschrieben habe.

Mein persönliches Ziel für 2018 war eigentlich der Kauf meiner ersten Eigentumswohnung. Im September hatte ich diese dann auch gefunden. Es handelt sich um eine schöne 1-Zimmer Wohnung mit knapp 40qm im Nürnberger Westen. Alle wichtigen Geschäfte des täglichen Bedarfs sind in der näheren Umgebung vorhanden und die Verkehrsanbindung ist ideal. Derzeit wohnt noch die aktuelle Besitzerin selbst in der Wohnung und hat vor ca. 1 Jahr erneut geheiratet. Nun will die Besitzerin mit ihrem neuen Mann zusammenziehen und beide Rentner suchen eine perfekte Wohnung, in der sie ihren Lebensabend gemeinsam verbringen können. Sobald die passende Wohnung gefunden wird, habe ich die Zusage, dass sie mir ihre Immobilie verkauft.

Ich war mir sicher, dass ich die Wohnung zeitnah kaufen könnte und habe daher meine Suchanstrengungen deutlich runtergefahren. Wie das Leben so spielt, gestaltet sich die Wohnungssuche bei der Dame leider als sehr zäh. Was soll ich sagen? Heute ist der 31.12.2018 und ich habe mein Jahresziel im Bereich Immobilien leider nicht erreicht.

Nichtsdestotrotz bin ich regelmäßig mit der Dame in Kontakt und überzeugt, dass ich die Wohnung von ihr trotzdem 2019 kaufen kann. Die Wohnung ist komplett geprüft und wurde für sehr gut befunden. Preislich sind wir uns bereits einig und ich warte nur darauf, dass sie eine neue Wohnung für sich und ihren Partner findet.

Mein ursprüngliches Ziel für 2019 war es, mindestens eine weitere Eigentumswohnung zu kaufen und Ende des Jahres somit mindestens zwei Wohneinheiten zu besitzen. Um mein Ziel nicht aus den Augen zu verlieren, werde ich kommendes Jahr auf jeden Fall Vollgas geben. Aus diesem Grund habe ich meine Jahresziele im Bereich Immobilien erhöht. Im Jahr 2019 will ich insgesamt vier Wohneinheiten kaufen und damit den Start für meine Immobilien-Investments legen.

Ausblick

Über meine konkreten Ziele für das Jahr 2019 werde ich im Januar nochmal ausführlich berichten. Es gibt viel zu tun, vor allem im Bereich Immobilien habe ich mir als Einsteiger einiges vorgenommen. Ich freue mich auf ein erfolgreiches Jahr und werde euch über meine weiteren Fortschritte auf dem Laufenden halten. Eins sei zum Abschluss noch gesagt: seine Finanzen im Griff zu haben und Geld zu investieren ist wichtig, aber nicht das Allerwichtigste. Schenkt auch den anderen Bereichen eures Lebens die notwendige Aufmerksamkeit. Verbringt Zeit mit eurer Familie und Freunden und gönnt euch auch mal eine Pause zur rechten Zeit. In dem Sinne auf ein erfolgreiches Jahr 2019!